از درآمدهای نفتی به عنوان رقیبی جدی برای درآمدهای مالیاتی یاد میشود که مثال عینی ناپایداری آن را میتوان در سالهای اخیر در کشورمان مشاهده کرد. همزمان با اوج گرفتن تحریمهای اقتصادی و ورود آن به حوزه نفتی، درآمدهای دولت بشدت کاهش پیدا کرد تا جایی که در تأمین برخی هزینههای خود با مشکل مواجه شد.

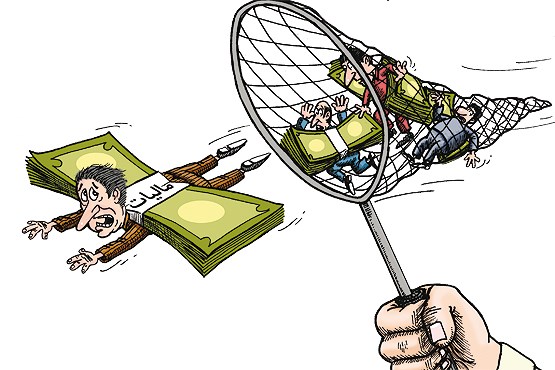

همین مساله سبب شد تأکیداتی که بر ضرورت افزایش درآمدهای مالیاتی وجود داشت، بیشتر رنگ عملی به خود بگیرد و تدابیر جدیتری به منظور تسری دادن منبع تأمین درآمدهای مالیاتی از قشر کارمند و حقوق بگیر به سایر اقشار جامعه اندیشیده شود؛ چه این که تاکنون این انتقاد جدی در کشور مطرح بوده که اخذ مالیات پیش از پرداخت حقوق کارمندان از یکسو و فرار مالیاتی صاحبان حرف مختلف از سوی دیگر، مصداق بارز بیعدالتی مالیاتی در کشور بوده و باید تدابیری جدی برای اصلاح آن اتخاذ شود.

با وجود این نهتنها در ایران، بلکه در بسیاری از نقاط جهان، پدیده ناخوشایند فرار مالیاتی وجود داشته و اشخاص حقیقی و حقوقی بسیاری هستند که توانستهاند از زیر چتر مالیاتی فرار کنند. بنابراین، این یک امر مشترک در همه نقاط دنیا به شمار میرود؛ اما آنچه متفاوت است، میزان بلوغ نظام مالیاتی به منظور شناسایی فراریان مالیاتی و نیز نحوه برخورد با آنهاست.

طبیعی است، پس از فراهم شدن بسترهای مناسب برای شناسایی درآمد و ثروت افراد جامعه، دیگر نباید عذری برای گریز از پرداخت مالیات وجود داشته باشد. این مساله در بسیاری از کشورهای دنیا به امری طبیعی بدل شده و سختترین و جدیترین برخوردها با فراریان مالیاتی میشود؛ این امر تا جایی پیش رفته که در حال لغو محرمانه بودن حسابهای بانکی برای نظام مالیاتی است. همچنین از آنجا که درآمدهای مالیاتی صرف امور اداره کشور میشود، برخورد با افرادی که درآمد خود را کمتر از میزان واقعی اظهار و مالیات کمتری پرداخت کردهاند، تبدیل به مطالبه عمومیشده است. در این زمینه مهم نیست که فرد از چه میزان شهرت یا جایگاه اجتماعی برخوردار باشد. از این دست، نمونههای زیادی در دنیا وجود دارد که در ادامه به برخی از آن اشاره میشود.

مبارزه علیه فرار مالیاتی شرکتهای فرا ملیتی

باراک اوباما، رئیسجمهور آمریکا میخواهد از منافع 2000 میلیارد دلاری شرکتهای فرا ملیتی آمریکایی که اکنون در بهشتهای مالیاتی مخفی هستند، مالیات بگیرد. مالیات بر ذخایر مخفی شرکتهای فراملیتی آمریکا میتواند مبلغی حدود 238 میلیارد دلار به خزانه آمریکا وارد کند. در همین حال، همه شرکتهای فراملیتی آمریکا در آینده مجبور خواهند بود تا 19 در صد کل منافع ایجاد شده خود در خارج از آمریکا را بهصورت مالیات به خزانه آمریکا واریز کنند.

در این صورت، آمریکا نخستین کشور جهان خواهد بود که برای دریافت مالیات از شرکتها، تمام منافع کسب شده آنها را مد نظر خواهد گرفت؛ چه منافعی که از فعالیت شرکتها در خاک آمریکا حاصل شده باشد، چه منافعی که آنان در خارج از آمریکا کسب کردهاند.

سلطان شرکتها در فرار از مالیات، زمینگیر میشود

بدون تردید اپل سودآورترین شرکت خصوصی در تاریخ جهان است، اما 88 درصد سود شرکت اپل ـ معادل 130 میلیارددلار ـ در خارج از آمریکا ذخیره میشود و لذا این شرکت مالیات چندانی به دولت آمریکا نمیدهد. در نتیجه این شرکت به عنوان سلطان شرکتهایی شناخته میشود که از مالیات فرار میکنند.

براساس بررسی سنای آمریکا، با رد استقرار مجدد در کالیفرنیا، اپل طی چهار سال گذشته، بیش از 44 میلیارد دلار در پرداخت مالیات صرفهجویی کرده است. عملکرد اپل بر اساس مقررات آمریکا کاملا قانونی است و بسیاری دیگر از شرکتهای فراملیتی آمریکا، بخصوص شرکتهای بزرگ تکنولوژی و دارویی آمریکا همانند اپل هستند. این شرکتها با فرار مالیاتی، حجم نقدینگیای به بزرگی یک کوه ساختهاند. این نقدینگی بیش از 2000 میلیارد دلار برآورد میشود. با این حال قوانین جدید مالیاتی دولت آمریکا، سود خارج از خاک ایالات متحده را نیز مشمول مالیات میکند تا شرکتهایی چون اپل نقره داغ شوند.

ایتالیا؛ برخورد قاطع مالیاتی حتی با مقامات دولتی

براساس قانون اساسی ایتالیا با توجه به اهمیت دریافت و اخذ مالیات از شهروندان این کشور راهکارهای قانونی بسیاری برای جلوگیری از فرارهای مالیاتی در نظر گرفته شده که در این زمینه میتوان حتی به برخوردهای قاطع با مقامات عالیرتبه دولت نیز اشاره کرد. برآورد شده است ایتالیا بابت فرار مالیاتی شهروندانش بالغ بر بیش از ۱۲۰میلیارد یورو در سال درآمد از دست رفته داشته باشد. تلاش دولت ایتالیا در جهت فرهنگسازی و مبارزه با فرار مالیاتی تا جایی پیش رفته که متخلفان در یک تبلیغ تلویزیونی به انگل تشبیه شدهاند.

این کشور با درنظر گرفتن این مهم به نوعی برنامهریزی کرده که با محکوم کردن فرد خاطی در اجتماع طوری با این شخص برخورد کند که هرگز نه خود وی و نه دیگران تصور انجام چنین جرمهایی نداشته باشند.

بهعنوان مثال، در یکی از جنجالیترین پروندههای فرارمالیاتی ایتالیا، سیلویو برلوسکنی نخستوزیر اسبق این کشور به دلیل پرونده فرار مالیاتی نهتنها مجبور به استفعا از مقام دولتی خود شد بلکه پس از مدتی ازپارلمان این کشور نیز اخراج شد.

بنابر گزارش رسانههای ایتالیایی، این مقام بلندپایه ایتالیا که به عنوان یکی از نمادهای قدرت و ثروت در کشور یاد شده بود، توسط دادگاه پس از روندی جنجالی به چهار سال زندان محکوم شد، اما این دادگاه رای را در نهایت به یک سال انجام خدمات اجتماعی تغییر داد.

برخورد قاطع مقامات قضایی ایتالیا با این مقام ارشد میتواند درس عبرتی برای دیگر افراد سودجو باشد که قصد سوءاستفاده از مقام و قدرت خود دارند، هرچند درسطوح پایینتر میتوانند همانند فیلتری کامل برای جلوگیری از بروز هرگونه خلاف مالیاتی یا همان فرار مالیاتی باشند.

2 سال و نیم زندان برای دولچه و گابانا

نمونه جالب دیگر درباره ایتالیا، برخورد با برندهای معروف این کشور است که فرار مالیاتی دارند. در این باره، دادگاهی در شهر میلان ایتالیا، دومنیکو دولچه و استفانو گابانا، مدیران شرکت معروف دولچه و گابانا را به فرار مالیاتی متهم کرد. این دو نفر به دلیل پنهان کردن فروش اجناسی به ارزش تقریبی یک میلیارد یورو در کشور لوکزامبورگ، احتمالا به دو سال و نیم زندان محکوم خواهند شد.

اسپانیا؛ دخترپادشاه نیز درامان نیست

در شرایطی که اسپانیا با افزایش بدهی خارجی و رکود اقتصادی دست به گریبان است، دولت این کشور تصمیم گرفته با اجرای قوانین جدید مالیاتی بخش قابل توجهی از کسری بودجه سالانه خود را جبران کند.بر اساس قوانین تازه مالی در اسپانیا، پرداخت بیش از ۲۵۰۰ یورو به صورت نقد در معاملات تجاری ممنوع خواهد بود و این کشور درنظردارد این قوانین را با شدت هر چه تمامتر اجرا کند؛ هر چند قربانی آن دختر پادشاه اسپانیا باشد. در این باره کریستینا، دختر ۴۸ ساله خوان کارلوس، پادشاه اسپانیا با اتهام پولشویی و فرار مالیاتی روبه رو شد. مطبوعات اسپانیا با انتشار این خبر از به جریان افتادن این پرونده ۲۰۰ صفحهای خبر دادند. اولین بار نیست که چنین اتهاماتی متوجه خاندان سلطنتی اسپانیا میشود. ایناکی اوردانگارین، همسر کریستینا، پیشتر و در پروندهای جنجالی با اتهام اختلاس و سوءاستفاده میلیونها دلاری از اموال عمومی مواجه شده بود.

آلمان؛ حمله مردم به فراری مالیاتی بزرگ

در همین حال، شهروندان آلمانی نیز با فراریان مالیاتی شوخی ندارند، بهطوری که هر گاه احساس کنند دولت دربرخورد با آنان مسامحه میکند، دست به کار میشوند. بهعنوان نمونه در پروندهای در اواسط خرداد امسال، پلیس آلمان در چارچوب تحقیق درباره کلاهبرداری مالیاتی دویچه بانک، از طریق تراکنشهای صوری مشتریان به دفاتر این بانک در فرانکفورت آلمان حمله کرد. بهدنبال این، برخی شهروندان برخی شعبههای این بانک را در بعضی شهرهای آلمان آتش زدند تا فراری مالیاتی حساب کار دستش بیاید.

در نمونهای دیگر، در یکی از مشهورترین پروندههای مالیاتی اولی هوینس، رئیس باشگاه فوتبال بایرنمونیخ دریک محاکمه دنبالهدار و پرحاشیه به اتهام فرار مالیاتی به 5/3 سال زندان و پرداخت جریمه نقدی محکوم شد. با وجود تمام این برخوردها، دولت آلمان باز هم قوانین سختگیرانهتری برای برخورد با فراریان مالیاتی به اجرا گذاشت. براساس این قانون جدید مالیاتی که از ابتدای سال جاری به اجرا گذاشته شده، بهازای تخلفات بیش از 25 هزار یورو در هر اظهارنامه مالیاتی (قبل از قانون جدید، این میزان 50 هزار بوده که به نصف کاهش یافته است) علاوه بر احتمال جرایمیکیفری همچون زندان، جرایم نقدی نیز در انتظار خلافکاران است که براساس قانون یاد شده جریمه به صورت زیر محاسبه خواهد شد:

• 10 درصد از کل مبلغ تخلف (مالیات اظهار نشده) در صورتی که مالیات اظهار نشده بیشتر از 100 هزار یورو نباشد.

• 15 درصد کل مبلغ تخلف (مالیات اظهار نشده) در صورتی که مالیات اظهار نشده بیشتر از 100 هزار یورو باشد و به یک میلیون یورو نرسیده باشد.

• 25 درصد از کل مبلغ تخلف (مالیات اظهار نشده) در صورتی که مالیات اظهار نشده بیشتر از یک میلیون یورو باشد.

اینچنین است که جهان با فراریان مالیاتی شوخی ندارد...

مناطق گردشگری ایتالیا، جولانگاه ماموران مالیاتی

دولت ایتالیا نتایج بازرسی مالیاتی سرزده از یک منطقه مرفهنشین و گردشگری این کشور را منتشر کرد. براساس این گزارش، درآمد اعلام شده از سوی بعضی مغازهها تا 400 درصد کمتر از درآمد واقعی بوده است.

بهعنوان نمونه در این گزارش به صاحبان 42 خودروی فراری و سایر خودروهای لوکس اشاره شده که در اظهارنامه مالیاتی، درآمد سالانه خود را کمتر از 30 هزار یورو اعلام کرده بودند. یکی از مسئولان بلندپایه مالیاتی نیز اعلام کرده است، دولت به بازرسی و شناسایی افرادی که از پرداخت مالیات فرار میکنند، در مناطق گردشگری ادامه خواهد داد.

پایان حفظ اسرار بانکی برای دریافت مالیات

جهان در حال تجربه تحولی جدید برای مقابله با فرار مالیاتی است. در این باره اسرار درون گاوصندوقهای بزرگ بانکها در آینده نزدیک ـ سال 2017 ـ برای دریافت مالیات دستیافتنی خواهد شد.

در پایان مجمع جهانی شفافیت و تبادل اطلاعات بانکی، ۵۰ کشور شرکت کننده در آن با امضای توافقنامهای متعهد شدند، نسبت به تبادل اتوماتیک اطلاعات بانکی با یکدیگر همکاری کنند. هدف از امضای توافقنامه مذکور، مبارزه موثر با تقلب و فرار مالیاتی است.

براساس ارزیابیها، حدودا مبلغ 5800 میلیارد یورو در بانکهایی که تعهد شدیدی به حفظ اسرار بانکی دارند، پنهان شده است. این میزان سالانه حدود ۱۳۰ میلیارد یورو برای نهادهای مالیاتی کشورها کسری در پی داشته است.

براساس مفاد این توافقنامه ـ که از سال ۲۰۱۷ میلادی لازمالاجرا خواهد شد اطلاعات مالی مشتریان بانکها از جمله حسابهای بانکی و میزان درآمد به صورت اتوماتیک بین کشورهای امضاکننده توافقنامه مبادله میشود. در این میان سوئیس، نماد حفظ اسرار بانکی متعهد شده از سال ۲۰۱۸ همکاری خود را با سایر کشورها آغاز کند. پارلمان این کشور باید در این زمینه قوانینی را به تصویب برساند. سنگاپور نیز مفاد این توافقنامه را از سال ۲۰۱۸ به مرحله اجرا درمیآورد.

جریمه 5/2میلیارد دلاری برای فرار مالیاتی کردیت سوئیس

در این ارتباط، مقابله با بانکهایی که خود فرار مالیاتی کرده یا به مشتریانشان دراین خصوص کمک میکنند، با سرسختی و بیرحمیآغاز شده است. دراین ارتباط، بانک معروف کردیت سوئیس پذیرفت با پرداخت جریمه 5/2 میلیارد دلاری، دعوی مربوط به اتهام کمک به هزاران مشتری آمریکایی برای فرار مالیاتی را حل و فصل کند.

برآورد کمیسیون تحقیق سنای آمریکا با استناد به دادههای کردیت سوئیس، حاکی است 22 هزار مشتری آمریکایی نزد این بانک حساب داشتند که موجودی آنها حدود 10 میلیارد دلار بوده است.

اریک هولدر، دادستان کل ایالات متحده آمریکا میگوید: کردیت سوئیس موافقت کرده است با قبول جرایم و فعالیتهای غیرقانونی، جریمه را بپردازد. این بزرگترین بانک در 20 سال گذشته است که به جرم خود اعتراف کرده. این نشان میدهد که هیچ موسسه مالی، هر قدر هم بزرگ باشد، بالاتر از قانون نیست.

بمب هستهای برای مقابله با فرار مالیاتی بانکی

برای مبارزه با فراریان مالیاتی بانکی، دولت آمریکا نیز به طور مستقل، قانون جدیدی را برای جلوگیری از فرار مالیاتی اجرا میکند و با اجرای این قانون به جرایم مالیاتی شهروندان دارای حسابهای بانکی در کشورهای مختلف جهان خصوصا سوئیس و لوکزامبورگ پایان میدهد.

پاسکال سنت آمانس، مدیر مرکز مبارزه با جرایم مالیاتی سازمان همکاری اقتصادی و توسعه گفت: قانون جدید زلزلهای است که باعث فروریختن سد خواهد شد. این زلزله همان قانون تعهد مالیاتی دارندگان حسابهای بانکی خارجی آمریکاست که پس از مذاکرات طولانی و فرارهای مالیاتی مشتریان ثروتمند آمریکایی بانکهای بزرگ جهان خصوصا بانکهای یو بیاس و سوئیس کردیت از امروز اجرا میشود.

وی تصریح کرد: قانون جدید، بمب هستهای است.

طبق قانون جدید، دهها هزار بانک خارجی ملزم هستند اطلاعاتی کامل درباره مشتریان آمریکایی خود یا مالیاتدهندگان آمریکایی که سپردهای بیش از 50 هزار دلار دارند، به دولت آمریکا ارائه بدهند. بانکهای خارجی در صورت پایبند نبودن به این قانون از 30 درصد درآمدهای ناشی از فعالیت خود در آمریکا به عنوان جریمه محروم میشوند.

بیش از 77 هزار بانک در بیش از 70 کشور جهان برای حفظ روابط اقتصادی خود با آمریکا به اجرای این قانون متعهد شدهاند.

بانکهای سوئیس که مخاطب اصلی قانون جدید آمریکا هستند، آمادگی خود را برای همکاری اعلام کردهاند. هر چند این همکاری باعث تحمیل هزینهای 250 میلیون یورویی برای بانکهای سوئیس و تغییر رفتار این بانکها با مشتریان آمریکایی خود خواهد شد.

اتحادیه بانکهای فرانسه نیز اعلام کرد اجرای قانون جدید آمریکا هزینه گزافی به بانکهای فرانسوی تحمیل خواهد کرد.

محمد رضایی

جامجم

گواردیولا چگونه برترین مربی تاریخ شد؟

خرید و فروش غیرقانونی انواع حیوانات و پرندگان کمیاب ادامه دارد